Центр притяжения – Уфа?

Знали ли вы, что помимо представленных в городе трех крупнейших федеральных игроков: Инвитро, Гемотест и КДЛ – в Уфе работают и вполне себе неплохо функционируют аж четыре лаборатории с собственными полноценными технологическими площадками, и это не считая Медси, которая зашла на рынок, купив ПроМедицину, госпиталь Мать и Дитя и большую клинику МД+.К чему все это перечисление? К тому, что к приятному удивлению рынок достаточно сильно насыщен предложениями лабораторных услуг и всем хватает на жизнь. Причем в столице Башкирии проживает не многим 1,2 миллиона человек, а во всей республике Башкортостан порядка 4,1 миллиона, а при этом офисов представлено аж 99 на текущий момент, что вполне неплохо.

И начать стоит с уже известного вам и самого многочисленного игрока в Уфе – Медис. У них 32 розничных представительства, где можно сдать анализы, при этом, на удивление не самая выдающаяся экономика: для сравнения даже у «федералов» в среднем в 3-4 раза меньше офисов и только у КДЛ их 17 штук. Сам Медис, мы напомним, является активом международной группы Labnet и является одним из 4х продаваемых в РФ активов (про еще один из них мы тоже немного поговорим). Сама лаборатория была основана аж в 2002 году (но основное действующее юридическое лицо появилось лишь в 2004), а в 2011 году, когда в компанию вошли инвесторы в лице казахского Labnet, по данным РСБУ отчетности обороты составляли небольшие 9-10 миллионов рублей. Это сейчас компания выросла до 344 миллионов выручки в 2021 году.

Вторым и самым крупным локальным игроком является лаборатория МедиаЛаб, открытая в 2008 году и которая показала в 2021 году лидирующую среди локальных игроков позицию с показателями по прибыли в 692 миллиона, совершив достаточно большой скачок в ковидные года с отметки в 166 миллионов (почти трехкратный рост). При этом удивляет, что маржинальность самой лаборатории не очень большая – всего 9% даже в «жирный пандемийный» прошлый год. Сам бизнес представлен 8-ю розничными офисами в Уфе и еще 18 в других городах и населенных пунктах.

Следующим локальным игроком, о котором мы хотим рассказать, и по большому счету вторым крупным в области по результатам 2021 года (ведь 2022й может все поменять) является лаборатория Лорак и ее 640 миллионов выручки в 2021 году по всем 5 юридическим лицам. Правда, справедливости ради, нужно отметить, что Лорак есть не только в Башкирии с 11 офисами, но присутствует и в Челябинске с двумя медцентрами. Первое юридическое лицо и сама лаборатория открыла свои двери в далеком 2004 году, когда сборная России готовилась брать медали в Афинах. В общем и целом компания тоже выглядит как мощный ковидный серфер, поскольку за последние 2 года выросла в 4 раза с 166 миллионов выручки и стала сверхприбыльной компанией с маржинальностью по чистой прибыли в 42% (цифра выглядит слишком оптимистичной, возможно, даже нереалистичной): если это так, то действительно компанию может ждать «коррекция» по результатам 2022.

И наконец, четвертый Башкирский игрок – небольшая лаборатория – ИЦЛ или ИЦ лаборатория, представленная одной розничной точкой и на самом деле по большому счету в наш рейтинг бы не попала, если бы не замыкала в целом шорт-лист локальных игроков. Выручка компании в основном COVID-based, судя по РСБУ отчетности и все равно в 10 раз уступает своим коллегам.

В общем смотрите все на графике:

Суровый Челябинск?

В этом городе внимание стоит уделить по сути только одному локальному игроку – лаборатории ПМТ, которая по данным РСБУ в личном зачете 2021 года вышла с выручкой в 685 миллионов и чистой прибылью в 321 миллион (то есть с маржинальностью почти в 44%). Компания основана в 2008 году супружеской парой, которые фактически «держат» лабораторный рынок Челябинска :) Сумели выжать Хеликс, поджать Ситилаб, оставив из федералов разве что только Инвитро с 36 офисами и Гемотест с 20тью, которым противопоставлены 17 офисов ПМТ. При этом у компании достаточно неплохо развит корпоративный сегмент, где лояльные клиенты ценят компанию не только за счет очевидно более коротких сроков выполнения анализов, но и за счет более низких цен в сравнении с конкурентами.Сама лаборатория вполне себе неплохая (если верить данным сайта), основные технологические решения представлены брендами Beckman Coulter и с недавнего времени добавился и Mindray. Что примечательно, так это использование масс-спектрометра bioMereux в бактериологии и «лозунг», что это единственный прибор на всю Челябинскую область :)

Так же стоит отметить, что это, пожалуй, единственная компания из сегодняшнего шорт-листа, которая не была замечена в открытой или закрытой продаже. Иными словами – хороший семейный актив, который благодаря пандемии вырос в полтора раза, что может вполне свидетельствовать о том, что доля и зависимость от COVID-тестов там в пределах 30%, что является плюс-минус приемлимым значением.

Один в поле воин?

Так же как и в Челябинске, особой конкуренции среди локальных игроков в Перми не наблюдается (или мы просто не заметили этого).Здесь локальным лидером, безусловно, является МедЛабЭкспресс – это как раз тоже актив компании Labnet (наверное, у вас сложилось впечатление, что мы у них на подряде занимаемся поиском инвестора, раз так часто говорим о них, но нет). Так же, как и Медис в Уфе, лаборатория МедЛабЭкспресс была сперва основана одним учредителем и только спустя 4 года в 2010 году в компанию вошел стратегический инвестор – Labnet.

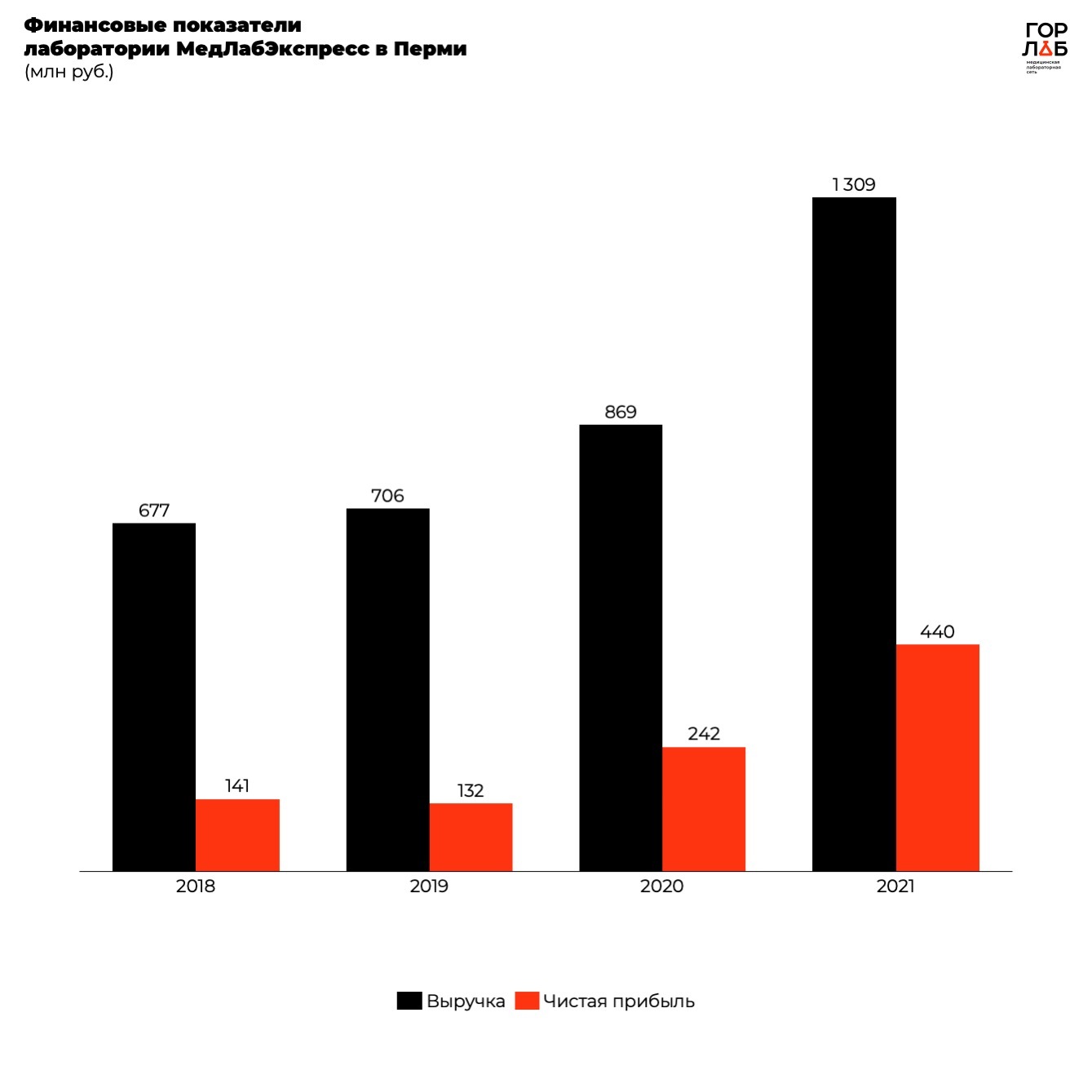

На данный момент компания технически представлена в 23 населенных пунктах, среди которых в Перми открыто 44 медицинских офиса, а во всех остальных еще порядка 29 (итого 73 офиса и все в собственности, если верить данным официального сайта). Для сравнения в столице края Инвитро открыла 9 офисов, Гемотест – 10, КДЛ – 12. Настоящее скрытое чемпионство, о котором писал Германн Зиман? При этом, опять же, население Перми и края не сильно большие – 1 и 2,5 миллиона человек соответственно. За все время, что Labnet был акционером компании, она успела вырасти со 168 миллионов рублей выручки в 2011 до 1,3 миллиардов в 2021 – понятное дело, что не без COVID, который вполне мог занимать до 30% выручки компании, но все равно – рост вполне себе хороший.

Единственный, кто в Перми, не считая федеральных игроков, смог бы составить конкуренцию – это 3 филиала медцентров Лайт, которые являются частью той же структуры под брендом Лайт, что построила централизованную лабораторию в Кировской области и Самаре. Правда, если говорить о Пермском Крае, то здесь речь идет скорее о полноценном клиническом звене, в которую встроена лаборатория. Сказать, насколько успешен финансово данный проект в Перми нам дистанционно сложно, поскольку юридическое лицо там «объединено» с Кировским, поэтому и показатели выделить отдельно не получилось.

Так что просто освежим в памяти показатели МедЛабЭкспресса

На этом у нас пока все, но это не точно…)

Будьте здоровы!